一半火焰一半海水

文/

劉建暉

劉建暉

泉州乙烯項目部

乙烯產能、產品結構、消費規(guī)模等方面的不匹配性,將導致東北亞地區(qū)成為乙烯產品的價格“紅海”

乙烯行業(yè)近年整體表現(xiàn)仍處于2000年以來最好的一段時期。世界石化行業(yè)開啟新一輪產能擴張,基礎原料(三烯、三苯和甲醇)新增產能規(guī)模近3000萬噸/年。其中,甲醇和乙烯是主要擴能產品。產能的大幅增加使乙烯供需緊張形勢有所緩解。

2018年是頁巖氣革命以來美國石化產業(yè)回歸擴張最快的一年,同時也是沉寂多年的印度石化工業(yè)迎來數(shù)個大型煉化項目集中落地的一年。中國也在此輪周期的推動下,實現(xiàn)了石腦油裂解項目空缺多年后的再次興起。

2019年,世界乙烯產能繼續(xù)較快增長。預計世界新增乙烯產能800萬噸/年,總產能將達1.86億噸/年。2018~2022年,全球新增乙烯產能仍主要來自美國和中國,其中美國將是新增乙烯產能最多的國家,預計新增1000萬噸/年。到2023年,全球乙烯需求預計將達1.9億噸。中國、印度、非洲和亞太其它國家乙烯需求將持續(xù)增長。

國內市場的尷尬

從2018年數(shù)據來看,我國石化市場消費旺盛,乙烯當量消費量(國內產量+進口量-出口量+下游產品凈進口的折合)同比增速達9%以上,是繼2017年消費創(chuàng)下11.3%的增速后,乙烯當量消費量第二年保持高增長。

廢舊塑料、煤改氣等政策紅利極大利好于國內聚乙烯等產品,電商化餐飲等消費增長則極大地拓寬了聚乙烯產品的終端消費基礎。2018年,我國快遞量同比增速在20%以上,餐飲外賣同比增速達30%~40%,快遞、外賣及飲品等“宅經濟”對聚烯烴的消費拉動規(guī)模達450萬噸左右,已成為不容忽視的消費領域。

尷尬的是,雖然中國人均石化產品消費快速提高,是世界石化產品消費增長的主要動力,但相對國際上平均90%的乙烯開工率,國內乙烯行業(yè)2018年開工率僅為72.7%。中國2018年新增乙烯產能190萬噸/年,卻因大量企業(yè)檢修,全年實際有效新增乙烯供應僅為70萬噸左右,處于近年低位,國內裂解產量幾乎沒有增長。

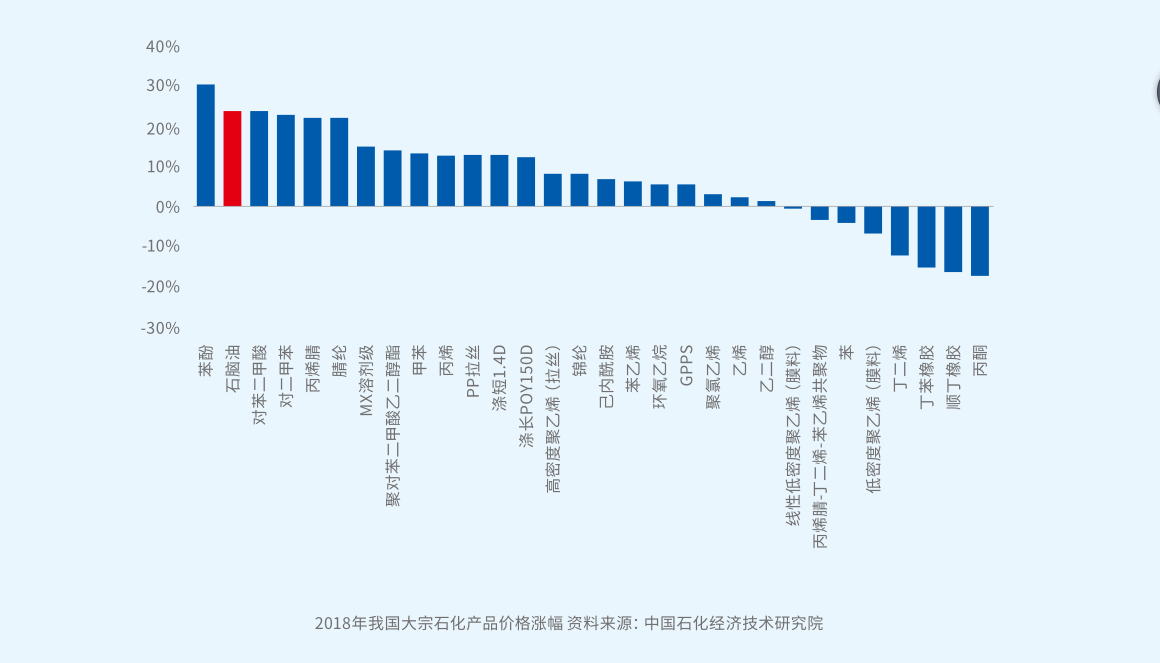

市場價格表現(xiàn)也遠不如2017年,多數(shù)大宗石化產品價格漲幅未跑贏石腦油價格,外來貨源不斷增多,2018年我國僅乙烯當量消費量進口就增加近2400萬噸,同比增幅在15%以上,但我國化工原料市場供應偏緊的局面未能體現(xiàn)在市場價格上。

上述情況出現(xiàn)有兩個原因。一方面,國內高性能樹脂、高性能纖維、功能性膜材料、高端專用化學品等特種產品技術缺失,上游配套原料和關鍵配套單體缺乏、下游特種制品開發(fā)和市場開拓不足,工程塑料自給率只有51%,高性能橡膠自給率為63%,高端聚烯烴塑料自給率低至43%,功能性膜材料自給率也只有55%,高端聚烯烴中茂金屬聚丙烯和乙烯/乙烯醇共聚物(EVOH樹脂)全部依賴進口,辛烯共聚聚乙烯自給率僅為8%,使國內乙烯行業(yè)僅能滿足中低端需求。

另一方面,國際化工行業(yè)的低成本特性,極大侵蝕了國內市場份額。以線型低密度聚乙烯(LLDPE)為例,2018年5-6月,隨著來自美國等國家的進口貨源大量抵港,雖然同期原油價格一路上漲,月度漲幅均在10%以上,但聚乙烯價格始終疲軟,幾乎沒有上漲。正因為如此,2018年全年,我國聚乙烯進口增幅同比達到17%,國內聚乙烯產量同比增幅僅為7%,國內聚乙烯自給率不增反降,進口產品占比從2017年的42%提高至2018年的45%。同期,我國乙烯表觀消費量自給率也降低到87.7%。

成本戰(zhàn)略依然領跑

未來幾年,全球乙烯市場將繼續(xù)擴張,亞太和北美地區(qū)將繼續(xù)擔當全球乙烯工業(yè)增長引擎。乙烯產能、產品結構、消費規(guī)模等方面的不匹配性,將導致東北亞地區(qū)成為乙烯產品的價格“紅海”。

原料依然是影響乙烯成本的主要因素。在北美,頁巖氣的大發(fā)展將為該地區(qū)提供豐富和廉價的凝析油原料,吸引大量投資助推乙烯產能快速擴張,乙烯產能預計將以年均6%的速度繼續(xù)增長。由于石腦油原料仍將保持高生產成本,原油價格成為制約歐洲乙烯工業(yè)的瓶頸,歐洲將致力于進口更多美國乙烷為原料。中東則繼續(xù)享受相對廉價的凝析液,原料優(yōu)勢還將持續(xù)。亞太地區(qū)尤其是東北亞地區(qū)具備裝置靈活性的乙烯生產商將更多以LPG為原料。

2019年之后,中國國內乙烯產能將出現(xiàn)爆發(fā)式增長。眾多大型煉化一體化裝置的投產和乙烷裂解項目的陸續(xù)上馬,將對國內乙烯行業(yè)構成極大的競爭壓力。

東北亞和西歐地區(qū)石腦油裂解路線成本將隨油價顯著回升,難以維系高原料成本運行,整體盈利下降將拖累世界乙烯行業(yè)景氣周期走勢,乙烯產業(yè)鏈整體盈利將繼續(xù)回調。

北美乙烷因近年低成本原料因素,導致世界性需求大幅增長,有研究機構預測,乙烷基乙烯占全球乙烯產能比例將繼續(xù)提升,到2020年,美國乙烷裂解制乙烯占比將超過80%。北美和中東地區(qū)憑借原料優(yōu)勢建設世界級規(guī)模的外向型石化裝置,繼續(xù)保持世界石化行業(yè)盈利最好地區(qū)的優(yōu)勢地位,其主要產品出口到亞太地區(qū),中國將是其最重要的目標市場。

醞釀中的變化及突破

可以預期,未來市場上,乙烯原料成本以及高端化學品生產能力將成為乙烯行業(yè)生存的關鍵因素。

由于車用燃料需求將逐漸減少,而化工品需求有望持續(xù)增長,煉油生產商更多將尋求提升化工品收率,提高化工品產量;世界乙烯裝置原料更加輕質化和多元化;沙特阿美和沙特基礎工業(yè)公司規(guī)劃建設原油直接生產化工品的大型聯(lián)合體項目,也將給世界乙烯行業(yè)帶來重大轉變。

甲烷制乙烯醞釀突破。當前,各大石油石化公司和研究機構正繼續(xù)開展以甲烷制乙烯的研究,包括雪佛龍、埃克森美孚、殼牌、巴斯夫、沙特基礎工業(yè)公司、美國西北大學和弗吉尼亞大學、中科院大連物化所等。各種跡象表明,甲烷直接制乙烯技術潛在的工業(yè)化突破,日益受到全球的關注。

在中國,多家乙烯生產商也在尋求變革。

泰興新浦化學65萬噸/年混合烷烴裂解裝置即將投產,屆時國內第一船從美國進口的乙烷將途經英國抵達。雖然該項目30%為乙烷,其余為液化氣,受中美貿易關稅影響,25%的原料關稅成本無法避免,即便如此,在當前價格下,預計該項目仍有較強的競爭力。

2019-2020年,浙江石化和恒力石化即將投產的兩套裝置采用了多產芳烴煉油路線,大大壓縮了成品油產出,化工品收率分別達到60%和45%左右,遠高于傳統(tǒng)煉化流程的13%,開拓了中國版的原油直接制化學品路線。

未來,世界乙烯消費增長仍主要受聚乙烯驅動,聚乙烯消費占比將繼續(xù)提高。尤其是發(fā)展中國家人均包裝消費量和耐用品滲透率的大幅提高將繼續(xù)推動全球聚乙烯的生產和消費增長。

在這個關鍵時期,中化泉州乙烯項目的投產是及時的。首先,在石化行業(yè)復蘇,乙烯消費品大幅增長的前期,越早投入市場意味著越早奠定銷售基礎。其次,國內大量建設的乙烷、液態(tài)烴裂解裝置,在全球乙烷資源緊俏、價格大幅上漲,以及中美貿易摩擦的大背景下,無法發(fā)揮足夠的競爭優(yōu)勢和產能優(yōu)勢,未來在美國乙烷裂解能力持續(xù)擴大的趨勢下,生產乙烯的低成本原料將首先供應美國國內行業(yè),對中國企業(yè)來說,低成本資源的比例會大幅下降,及早確定銷售地位是在后續(xù)紅海爭鋒中的先手優(yōu)勢。

相對于國內乙烯行業(yè),中化泉州乙烯項目在工藝設計以及產品結構上具有五大先發(fā)優(yōu)勢:

一是原料輕質化。中化泉州乙烯原料中較為優(yōu)質的輕烴組分達到26.01%,石腦油組分65.06%,遠高于國內同行業(yè)水平,相應的原料成本也較低。

二是流程優(yōu)化。當前行業(yè)更傾向于以烯烴為目的產品的簡短流程甚至“一步化流程”,中化泉州乙烯項目將對標恒力和沙特基礎工業(yè)公司的設計路線,盡可能簡短流程,打造主產品芳烴及烯烴,生產比例將遠高于其他煉化一體化企業(yè)。

三是運輸成本低。中化泉州乙烯項目靠近終端產業(yè)群,周邊集聚石獅、晉江紡織化纖產業(yè),需求旺盛,具有“近水樓臺”的運輸成本優(yōu)勢。

四是產業(yè)鏈、產品結構較為完整。中化泉州乙烯項目涵蓋EO、EG、PP、HDPE、PO、SM、PX等基礎化學品,具備形成基本有機化工原料多元化發(fā)展和供給格局的能力,為周邊產業(yè)大力發(fā)展石化深加工產業(yè),著力發(fā)展各類化工新材料、專用精細化學品等高端石化產品,形成高端產品集群創(chuàng)造條件。

五是原料地理位置優(yōu)勢。地處東南沿海最佳岸線,原油采購具有地理優(yōu)勢,原油采購價格、種類和供應都相對有保障。

因此,在未來一年內,加快項目建設,盡早在市場投入產品;發(fā)揮基礎化學品類型優(yōu)勢,完善下游產品鏈;抓好乙烯原料成本管理,做好石化系統(tǒng)總體優(yōu)化,將成為中化實體投資項目當年盈利、制勝未來的核心命題。

EN

EN PC版

PC版